值得关注的私募股权投资有限合伙企业税收监管盲区

|

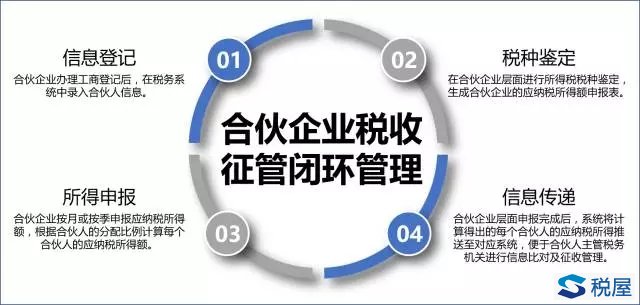

前语 最近,我们服务了很多私募股权出资类的有限合伙公司的税务申报和日常税务办理,发如今现行“金三”的监控系统下,有一类特别的私募股权出资类的有限合伙公司处于税收监管的盲区,存在很大的税收征管危险,需要引起税务机关的高度重视。 按照中国现在的所得税制度,有限合伙公司属于穿透实体,即有限合伙公司不作为公司所得税的交税人,有限合伙公司的所得由合伙人交纳所得税,合伙人是自己交纳自己所得税,合伙人是是公司交纳公司所得税。 根据《财政部 国家税务总局关于合伙公司合伙人所得税疑问的通知》(财税[2008]159号):合伙公司出产经营所得和其他所得采取“先分后税”的原则。具体应交税所得额的计算按照《关于自己独资公司和合伙公司出资者征收自己所得税的规定》(财税[2000]91号)及《财政部、国家税务总局关于调整个体工商户自己独资公司和合伙公司自己所得税税前扣除标准有关疑问的通知》(财税[2008]65号)的有关规定履行。 因而,在中国合伙公司虽然不作为所得税的交税人,可是,中国合伙公司的“先分后税”方法不是直接分的收入、成本、费用,而是首先在合伙公司层面按照财税[2000]91号的规定计算出所得,然后将所得按照合伙协议或合伙人约好的分配比例分配给合伙人,由合伙人交纳对应的公司所得税或自己所得税。 可是,现在在实际征管中出现了两类有限合伙公司。杭州公司注册 第一类 第一类为含有自然人合伙人的有限合伙公司。这类有限合伙公司的注册地税务机关会对该有限合伙公司进行“个体工商户出产经营所得”的自己所得税税种判定。产生税种判定信息后,自然人合伙人须按季申报“个体工商户出产经营所得”,填报《出产、经营所得自己所得税交税申报表》,预缴自己所得税,年度终了进行汇算清缴,且一起出资多个有限合伙公司的自然人需要选定汇总地进行汇总申报。 第二类 第二类为全部是法人合伙人的有限合伙公司。法人合伙人按照规定,应将合伙公司分配的应交税所得额并入其自身应交税所得额,交纳公司所得税,无需单独进行交税申报。因而,我们发如今现在的征管系统下,由于这类合伙公司没有自然人合伙人,不交纳自己所得税,其所得税的申报完全处在税务机关的监管范围之外。我们上面提到过,合伙公司虽然适用“先分后税”的原则,但分配的是合伙公司的所得。因而,不管合伙公司的合伙人中是否有自然人还是全部是法人,我们都需要先在合伙公司层面计算出所得。而我们在为那些全部为法人的有限合伙公司进行交税申报时,就发现由于无法在合伙公司层面计算出所得,实际上法人合伙人的所得的计算就五花八门。每个法人合伙人都是按照自己的方法来计算所得交税,这个毫无疑问是存在很大的疑问的。 一起,按照现在各地的征管现状,如今“五证合一”后,关于办理工商营业执照的合伙公司或公司,只要不领购发票,大多数税务机关没有对公司进行税种判定,公司可以不进行交税申报(包含零申报)。这个逻辑一般是适用的,即既然你没有领购发票,没有出产经营,不申报也可以。可是,关于私募股权出资类有限合伙公司,由于从事的是股权出资业务,不交纳流转税,不领购发票。假如对这类有限合伙公司不进行税种判定,疏忽纳入有效税收监管,这类公司出资退出后完成收益都有可能非正常或正常注销,税务机关一看没有领购发票,假如疏于审核其他资料,就按简易程序办理了,这样就存在严重的税收漏征漏管疑问,导致很大的税收征管危险。 因而,我们建议在现在的“金三”下,一定要形成对股权出资类有限合伙公司的闭环办理: 1.实行合伙公司合伙人税务信息登记办理制度,请求合伙公司办理工商登记、领取营业执照后,在税务系统中录入所有合伙人信息; 2.在合伙公司层面单独建立一个所得税种判定,这个税种判定是为了在合伙公司层面首先生成应交税所得额申报表,用于计算所得。除此之外,再建立自己所得税税种判定,用于自己合伙人的年度自己所得税申报。这两个税种判定在合伙公司层面必须兼备。 3.合伙公司层面计算出应税所得后,申报各个合伙人分配比例,假如对应自己合伙人的,在合伙公司注册地申报自己所得税。假如是法人合伙人,“金三”系统自动将计算出来的法人合伙人所得传递到该法人管辖区的税务机关,一起对接该法人合伙人年度公司所得税申报系统。 这样,经过建立一个合伙公司所得税的闭环办理系统,在“金三”层面,我们才能完成对所有合伙公司,特别是私募股权出资类合伙公司的全封闭办理,有效规避合伙公司税收监管中的严重危险。

(本文已于2017年6月15日发表于中国税务报第12版,原题为《应建立有限合伙公司税收闭环办理系统》) |

- 上一篇:关联企业间资金互拆有哪些门道?这文都写全了! 2017/6/20

- 下一篇:对资管产品的增值税这样处理,行么? 2017/6/16